株を売買している方は貸株サービスを利用している方もいるかと思います。

購入した株を証券会社に貸すことで金利が得られるので、お得っぽいからしてみよう!

と私も2019年から始めました。

しかし

いいことだけではなく手続きで面倒なことも知りました。

何が面倒くさいのか?

それは

確定申告です。

結論から申し上げると

2020年以降はもうやりません!(貸株設定解除しています)

メリットよりも手間の方がかかる事が分かりましたので(^_^;)

書類も証券会社から取り寄せる(送ってもらえる)年間取引報告書には記載されていないので自分でログインして貸株サービスから確認して計算しなければなりません。

1社だけならいいけれど、複数の証券会社に振り分けていたらもっと時間がかかるわね

また

譲渡所得にも配当所得にもならない「雑所得」となるので、貸株金利が増えれば増えるほど所得が増え税金も高くなります。

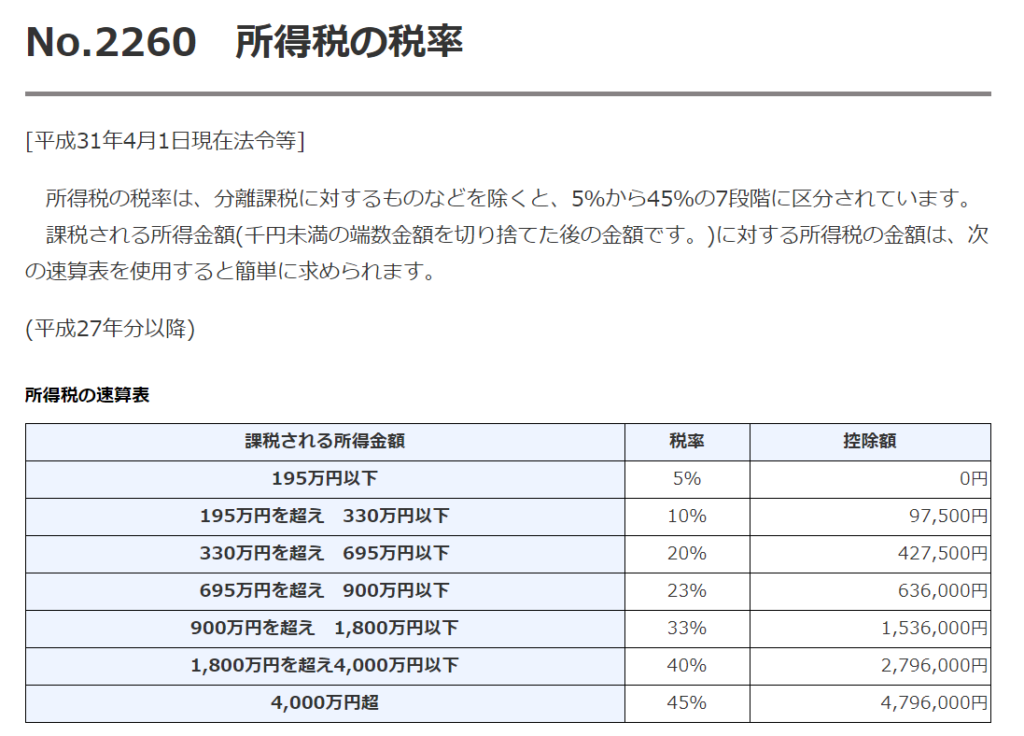

雑所得が多くなる=総合課税(給与所得などと合算)が適用されるので税率は20%ではなく最大55%近く(所得税+住民税)に跳ね上がってきます。

最大55%?

出典元:国税庁ホームページ

※所得税最大45%と住民税10%の合わせて55%

所得が少ない場合は関係ないようにも感じますが、貸株金利が5%ある銘柄を300万円分1年間貸したとします。

1年間の金利は300万円×5%=15万円相当が金利として受け取れます。

会社員で給与所得以外の副収入などの所得が20万円以下であれば確定申告は必要ありませんが

貸株金利だけでも15万円が雑所得としての収入に計上しなければならず、暗号通貨の利益などと合わせると【収入ー経費=所得が20万円以上】となれば、これまで確定申告のしてこなかった会社員には大きな手間となってしまいます。

※ふるさと納税、住宅ローン、医療費控除などで確定申告する場合は所得が20万円以下でも貸株金利の申告はしなければならない!

仮想通貨(暗号通貨)を売却した利益は雑所得!年間20万円を超えた所得税額はどれぐらい必要か?

そもそも貸株とは株主が証券会社に株を貸している間の金利を支払ってもらうサービスです。

証券会社は金利を支払ってでも借りた株をどうするのか?

ここの本質が分かれば金利以上に自分が購入した株式会社の株価が値下がりする可能性の方が高くなるように感じます。

(プロは空売りで儲けも出している)

配当金相当額も配当所得ではなく雑所得

貸株金利と配当金相当額と言うものが貸株サービスにはありますが

どちらも「雑所得」となります。

・配当金は「配当所得」として20.315%(ここでは20%とします)で源泉徴収されますが

・配当金相当額は「雑所得」として所得に応じて最大45%所得税が課税されます(普通の会社員はそこまで心配する必要はないと思いますが・・・)

貸株金利のデメリット

貸株や配当金相当額は何度も言うように「雑所得」です。

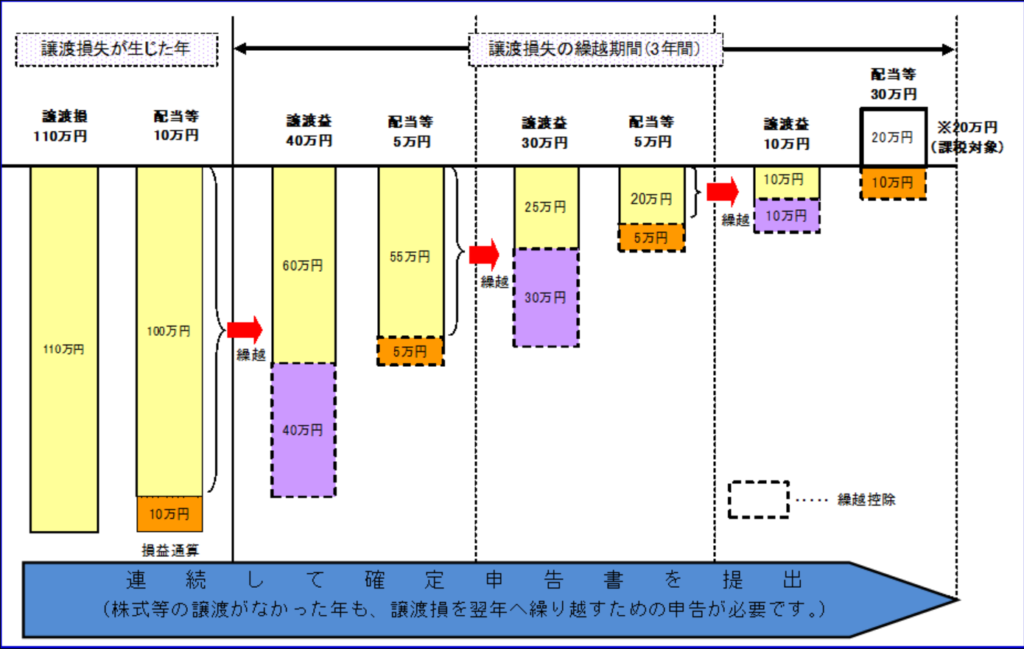

株式投資や投資信託をしていれば、損失がでることもあります。そんな時に使えるのが譲渡所得の損益通算です。

貸株金利は譲渡損失の損益通算ができない

上場株式の売買では利益と損失を通算することができます。

売却益や配当金で得た利益と売却損の損失を合算するので、取られ過ぎた税金が確定申告することで戻ってきます。

出典元:国税庁ホームページ

しかし貸株の金利は通算できないので金利はまるまる課税されます。

SBI証券の貸株金利の確認の仕方

いざ、確定申告するべく一体どれだけの金利を受け取ったのか?

確認しようにも

どこを確認すればいいのか分からない

・・・

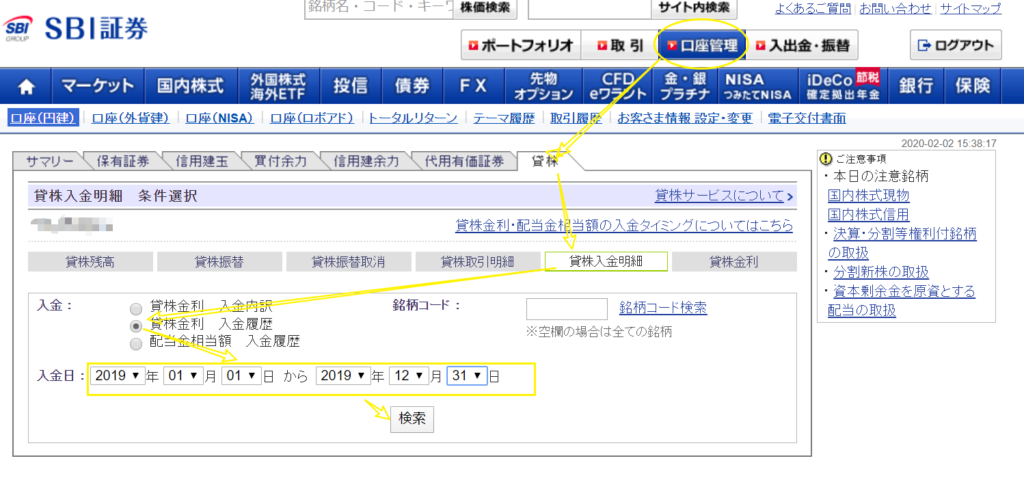

ではSBI証券で確認してみます。

まずはログインします。

口座管理→口座(円建)→

貸株→貸株入金明細→

貸株金利 入金履歴→

期間を指定すればOKです。

出典元:SBI証券ホームページ ログイン後

あとは、印刷して保管しておけば確定申告で記入しておけば提出する必要はありません。

※控えは保管しておかなければなりません。ランダムで提出の封筒が届くこともあります

e-TAXの確定申告は後にランダムで書類提出の封書が届くので書類は捨ててはダメです

以上の事から

貸株金利は10%の銘柄もあるのでお得な感じもしますが私はもう利用しないです。

税の区分が雑所得ではなく、配当所得や譲渡所得に変更されるようであれば再び貸株設定するかもしれませんが、今のところそのようなことはなく、手間(貸株料)の割りに(貸株する株数も少ないので)確定申告する為の準備の方が面倒です。

他にも複数の収入がある場合(副業収入など)は、さらに雑所得や事業所得の書類をまとめなければいけないので少しでも確定申告の手間を少なくしたい場合、貸株は税制上の処理が最大のデメリットになります。

会社員で年間所得が20万円以下で他の確定申告する必要のない方にはいいかも知れませんね

最後までお読み頂きありがとうございました。

コメント