ITA=インベスターズトラスト(Investor Trust Assurance)S&P500インデックス15年プランは満期まで継続すると140%が確保されている商品です。

今から15年前にこのプランをスタートさせていた方はすでに満期を迎えます。

お疲れ様でした。

15年前と今後15年では当然リターン率も異なりますが、参考にはなります。

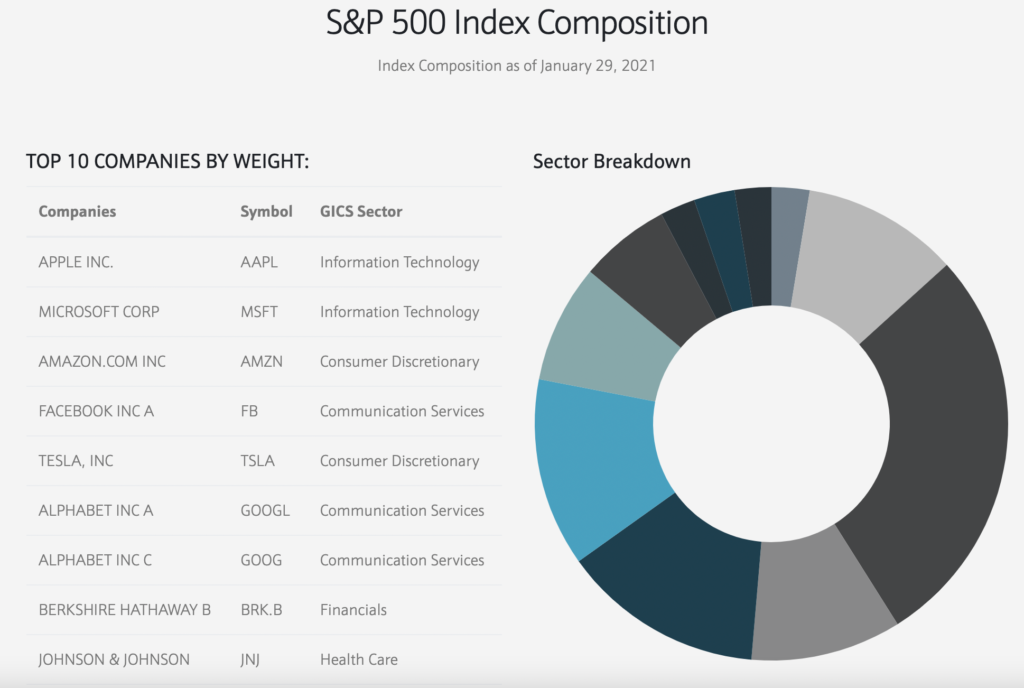

S&P500インデックスの過去15年のチャートから140%は超えていますのでどれぐらいの成果だったのか?

2006年S&P500インデックス指数の基準価格は『1251』ぐらいです。

下記画像引用時の

2021年6月のS&P500インデックス基準価格は『4224』ぐらいです。

出所:Googleより「SP500 チャートと検索」

長期で見れば堅実な右肩上がりのチャートを形成していますね。

証券会社から15年前に100万円分のS&P500のETFか投資信託でも買っていれば今年はざっと基準価格が約3.3倍(330%)となっていました。

※100万円が330万円相当

ITAのS&P500インデックスの積み立ては投資信託(ETF)とは異なり、高格付け金融機関発行の仕組債により「元本確保」が可能となっています。

これから15年先も3.3倍で増えていけばいいのですが

10年後に4224(上の図の基準価格)という基準価格が2000ぐらいまで下がらないとも限りません。

証券会社でこれからも右肩上がりで上がり続けるだろうと投資した100万円が半分にまで目減りする可能性もあります。

100%→50%

これまで本当にS&P500インデックス株価指数は急成長を続けて伸び続けています。

しかし株式投資(投資信託含む)には保険のように元本を確保はしてくれないので15年後に元本割れ(100%→が80%など)している可能性はあります。

ITAの商品は15年維持すれば140%は確保してくれるという守りの保険がプラスされた商品です。

140%確保というこのプランはあくまでも満期まで支払い続けた時の元本確保商品であり、140%以上となることはあっても140%以下とならないことから購入している方もいます。

※達成条件を継続できる方法は無理のない金額を設定することです

中には現在も継続中の方や積み立てを継続出来なかった方、途中で減額や一時停止をしてしまった方もいるでしょう。

積み立ての停止、減額、引き出しをして元本確保を達成できなかった方は140%という確保が無くなりますが、そこで終了ではありません。

積み立てを継続していれば拠出(支払ってきた)資金以上のリターンが確認できていると思います。

過去の15年間とこれから先の15年では同じ成果とはならない事が分かっているからこそ「外貨(USD)で最低利回り(140%)が保証」されているのは安心感があります。

では今年満期を迎えた方はどれぐらいの返戻率があったのか?

ご縁があり聞く機会がありましたので参考程度にシェアします。

結論からいいますと

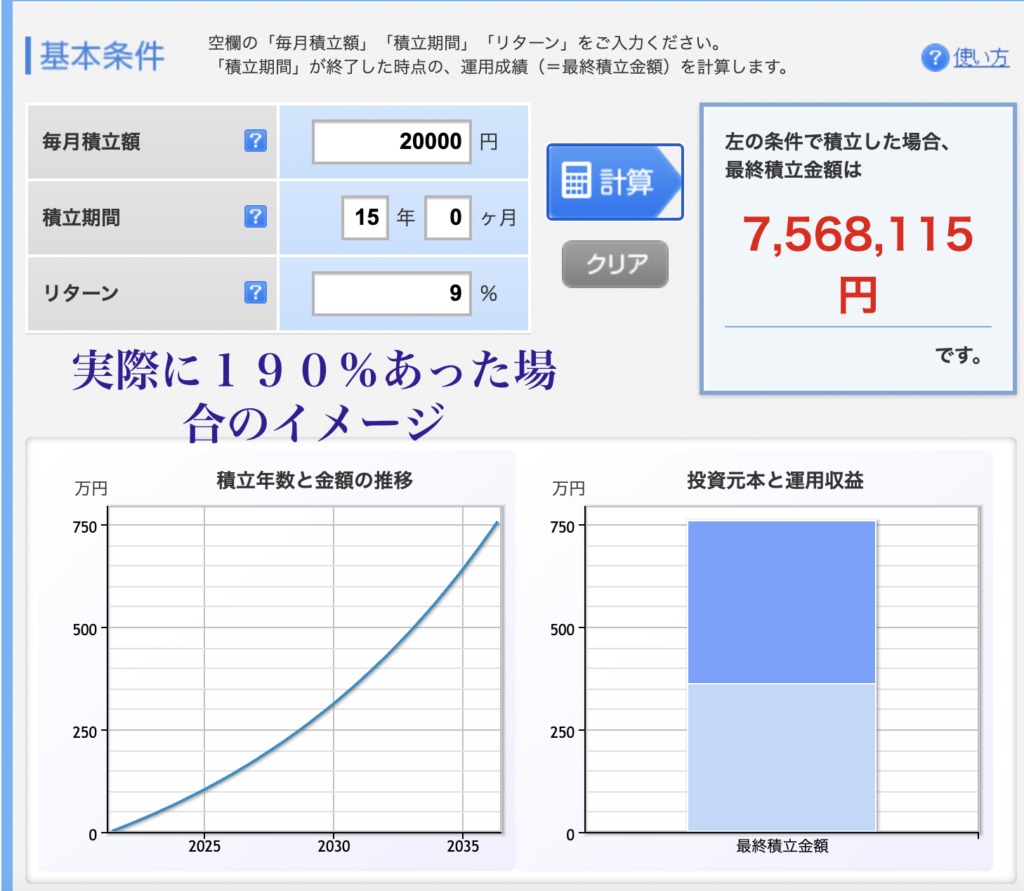

2021年に満期を迎えたAさんの返戻率は190%でした。

Aさん

返戻率190%ってどれぐらいなのか?

元本確保が140%って聞いていたので満期は140%だと思っていた人は多いはず。

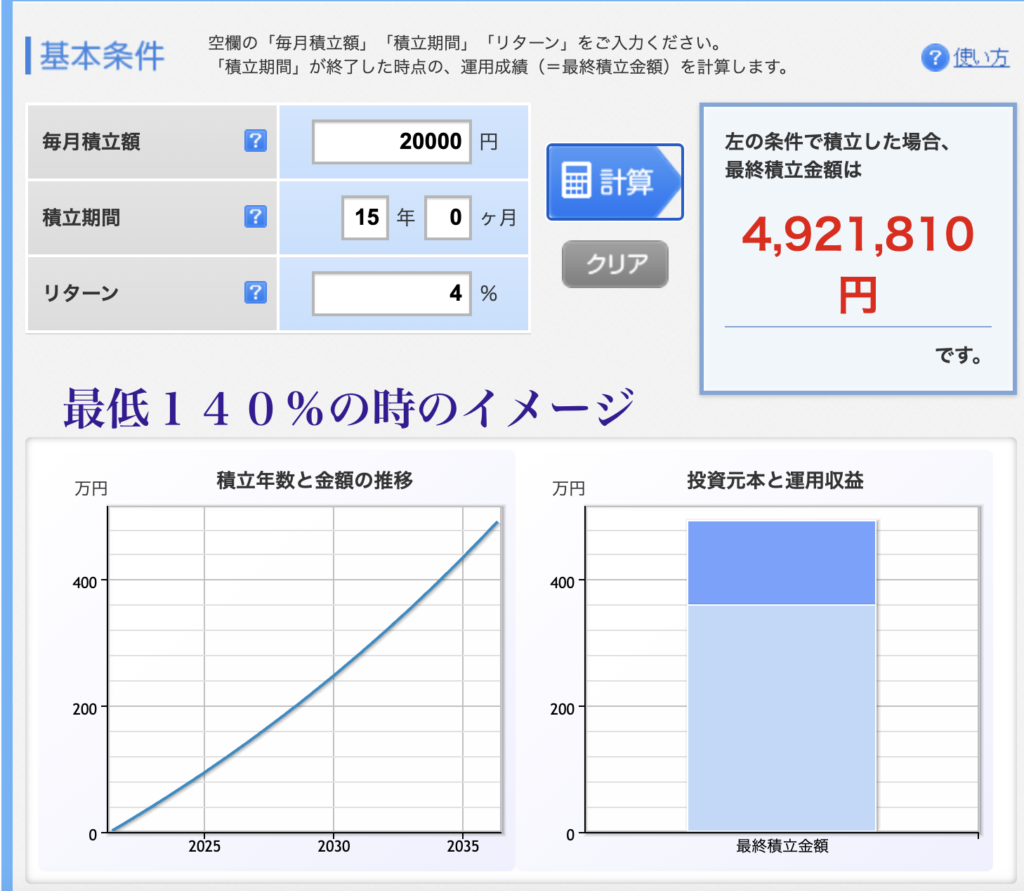

今回の方(Aさん)は190%あったので140%の場合と比較してみましょう。

・毎月5万円×15年間積み立てた場合

年間60万円×15年=900万円相当の外貨(USD)が軍資金となります。

※積み立てなので為替による支払い金額のばらつきあり

140%だと900万円x140%=1,260万円相当

190%だと900万円x190%=1,710万円相当のUSD資産となっています。

※円での受け取りは為替により変動します。

出典:SBI証券 10年米ドル為替のチャート

15年以上前から海外に目を向けたこのプランをスタートさせていた方は本当に良いタイミングで開始されたのだなと感じます。

2006年当時はS&P500インデックスの言葉も知らなくて国内株式を購入し始めた頃なので、その時に海外に目を向けて投資していたのはすごい事だと思います!

15年継続という簡単ではない継続力があれば達成できる具体的な数字を知ることが出来たのは収穫でした。

これからスタートした方が15年後も190%達成できるかは分かりません。

S&P500インデックスの成長次第です。

190%はたまたま今回の方の結果論であって確保されるのは140%です。

この方法はクレジットカード決済で外貨を積み立てられる方法なのでポイント(マイルなど)も貯めれる貴重なクレカ決済の海外投資です。

インベスターズトラストの海外オフショア投資とは

海外投資に抵抗がある方もこんな外貨でクレジットカード支払いできるプラットフォームがあることは知っておいて損はありません。

インベスターズトラスト【ITA】のS&P500インデックス。15年で140%の仕組みについて

海外投資は基本的に英語であり日本語表記はなく、分からない言葉はその都度翻訳しなければなりませんが、インベスターズトラストは親切に日本語サイトに切り替えることが可能です。

出所:インベスターズトラスト S&P500

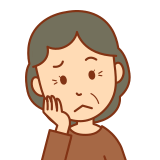

個人でS&P500インデックスに投資するのと仕組債の違い

冒頭にも書きましたが改めて投資信託と仕組み債の違いについて

15年で140%って年利だと約4%だけど外貨建てだよね?リスク高すぎない?

証券会社から積み立てた方がいいんじゃない?

外貨建ての年利4%は外国債券でもごろごろしています。リスクは為替の影響ですが、円高時に円転(円に両替)する必要がなければ外貨で運用継続で回避できます。

また証券会社から投資信託を購入すると「確保」はなくよりリスクは高まります(リターンと引き換えに)

どちらがいいのか判断するのは投資家さんそれぞれの考え方によります。

このITAのプランは高格付け金融機関が発行している仕組債で担保を確保をしています。

仕組債と日本語に訳すると表記されますが、私たちが考えるハイイールド債(リスクの高い低格付け)ではなく高格付け機関(ドイツの○○やゴー○ドマン・・・)が発行するPrincipal Protectedです。

中身は企業秘密であるものの個人では購入できない金額で購入(契約提携)することで利回りと元本を確保しています。

Principal Protected=元本保護債

Principal protection derived from structured notes provided by highly rated financial institutions=格付けの高い金融機関が提供する仕組債から得られる元本保護

ITAのS&P500インデックスは米国有名企業のファンドを直接購入している訳ではありません。

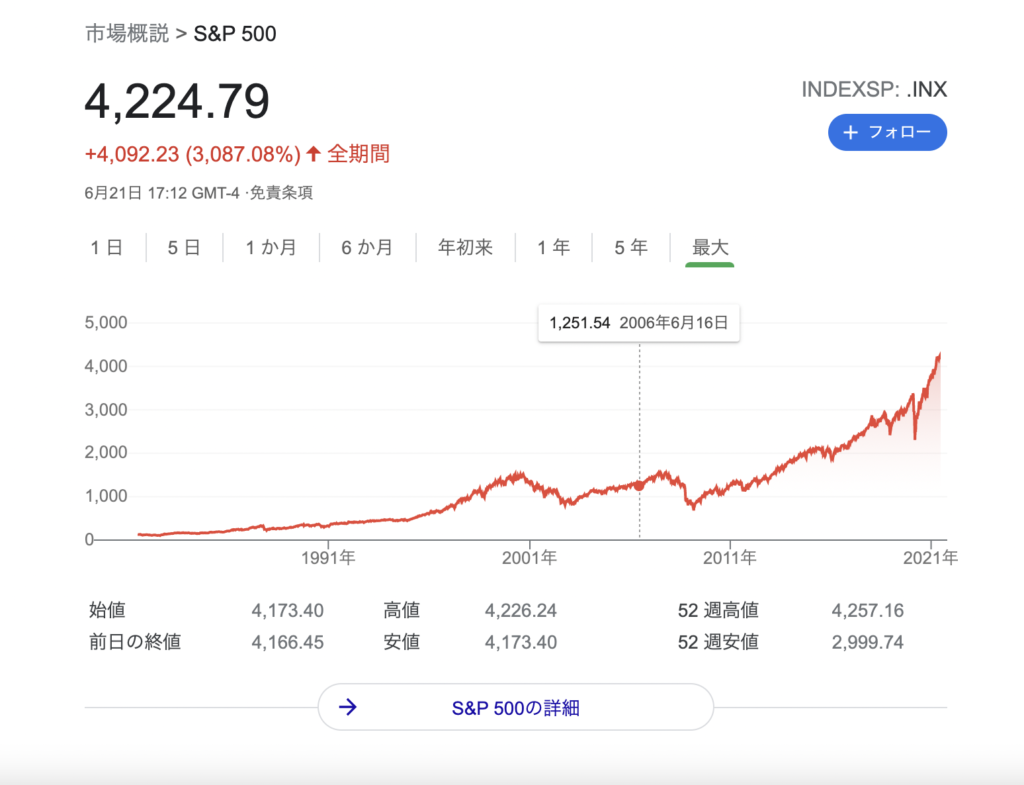

破綻や潰れるリスクはないのか?

ここまでメリットを上げてきましたが、定期預金と違い元本保証もなければ預金保護制度もありません。

またITAが満期までに破綻しないか?潰れたりしないのか?こればっかりはITAで働く社員もほんの一部の上層部でないとわからないでしょう。

この問題をクリアにするのが格付け機関の評価です。

AM Bestについて

About AM Best

Founded in 1899, AM Best is the world’s first and largest credit rating agency specializing in the insurance industry. Headquartered in the United States, the company does business in over 100 countries with regional offices in New York, London, Amsterdam, Dubai, Hong Kong, Singapore and Mexico City.

AMベストについて

1899年に設立されたAMベストは、保険業界を専門とする世界初かつ最大の信用格付け機関です。米国に本社を置く同社は、ニューヨーク、ロンドン、アムステルダム、ドバイ、香港、シンガポール、メキシコシティに支社を置き、100か国以上で事業を展開しています。

出所:ITAホームページより

A-(Excellent)という評価については財務が安定していなければ(エクセレント!)という評価はしてもらえないので一つの判断材料となります。

学資資金や老後資金は無理のない資金で積み立てを継続すること

ITAを15年から20年間継続することは相当難しいと思います。

外貨での老後資産形成はまず無理のない金額を設定すること!これにつきます。

毎月200USDからスタートできるので最低金額がおすすめです。

出所:楽天証券 シミュレーションから

190%の場合は360万円の元本が684万円(実際はドル資産)とほぼ2倍の数字です。

まとめると

ITA(インベスターズトラスト)のS&P 500インデックス15年プランは継続していれば元本以上の140%が確保されています。

さらにインデックスの成長次第では+αも期待が十分可能です。

前回の記事でも書きましたが、条件達成する為には無理のない金額で毎月ではなく余裕がある時にまとまった資金を年払い(最大3年分前払い可能)しておくことです。

国内証券口座からS&P 500への積み立て投資もしつつ、もう一つのカゴ(海外)に振り分けることで分散ができます。

メリット、デメリットを理解した上で日々株価をチェックすることなく本業に集中ができて、貯金ができないタイプの方は定期的に引き落としてくれるクレカ引き落とし投資としてほったらかしが可能です。

ありがとうございました。

追伸

数年前からすでに積み立てをしているけれど、毎月の支払いがつらい・・。

減額や一時停止をしてしまうと元本確保の達成条件から外れてしまう・・・。

転職して当時より収入が減り投資に割く余裕資金がなくなってきた・・・。

など当初の気持ちとは事情が変わり、解約(手放す)を検討している方は一度メッセージください。

購入を検討している方とマッチできるかも知れません。

※2024年10月時点では手放したい人の方が多くマッチ成立しにくいので現時点ではお力になれません。

コメント