ドル建て保険は不要と言われていますが、商品によっては株式で運用するものや債券で利率が固定されているものなどプラン次第では買ってもいいのでは?

と思えるタイミング商品もあります。

ドル建て=為替の影響と金利の影響で米国金利が高い時は、外貨建て保険(ドル建て保険)を買ってもいいと判断できる商品がありました。

同じ保険会社の同じ商品でも買うタイミングで、利率が4%以上の時と1%の時がありますので余裕資金があり10年ぐらい待てる方は検討の価値あり!だと言えます。

ここ数年では

2020年が一番悪いタイミングでしたね。

参考にアメリカの10年利回りを見てみると3.75%(5/23時点)でした。

私は保険の販売員ではないので、あなたにおすすめした所で何のメリットもありません。

契約者側から見てもいいタイミングと思ったので、私達夫婦の資金から実際にドル建て保険を契約しています。

参考:一時払い保険の10年満期、10年後の解約返戻率は140%(ドル建てで)

10,000USDが10年後に14,000USDで受け取れます。

リスクは10年後に大きく円高(1ドル=95円とか)になっている場合です。

その時は外貨のままで銀行口座の外貨口座に入金して外貨定期預金で運用し続けるなど円に戻さなければいいだけです。

20年間も待てない方には(年齢的に)相続税などの税金面でも選択肢に入れてみてもいいと思います。

考え方は人それぞれですのであくまで参考まで

ドル建て保険にはメリットもあればデメリットもあります。

以下の条件に当てはまるご家庭では分散として検討してみてはどうでしょうか。

・余裕資金を普通預金などで寝かせている。

→1,000万円以上のお金は預金保護の対象外です。証券口座やリスクの少ないもので運用しましょう。

・円だけでなく米ドル通貨も資産として持っておきたい

→米ドルでの運用に抵抗がなく、為替レートが購入時より円高でもドルのまま持ち続けられるとデメリットはほぼ無くなります。

後は各保険会社によって、死亡保障がついたプランや一括で支払う場合と分割で支払う方法によって積立利率は各社まちまちです。

自分で比較検討するのは非常に面倒なので、保険の相談所に行くか、来てもらうのがお互いにWinWinでいいと思います。

今回私達は銀行やFPから勧誘された訳ではありません。

自ら金利上昇の(米国が)タイミングだから利下げ前にドル建て保険の利回り(米国債以上)はないか?

最近の保険商品を知りたくて相談をしました。

その中でも、分かりやすさを優先したので『世界株式』など投資での運用ではありません。

積立利率4%は実際の利回りは3、○%です。

○は各保険会社によって違います。

ドル建て保険(債券で運用)のメリットとデメリット

ドル建て保険には大きく米ドル(アメリカ)と豪ドル(オーストラリア)があります。

ここでは世界の基軸通貨である米ドルでの運用で話していきます。

また、今回は一時払いというまとまった金額を初回に支払う方法でのドル建て保険での運用としています。

毎月や半年、年払いにしないのは手数料が高くなるのと、積立利率が低下するからです。

まとまった資金で固定した利率で加入すれば満期までその利率は維持されます。

今後も米国金利が上がり続けると積立利率も上がるのでそのタイミングで加入した方がいいですが、今後金利は引き下げに動くと報じられています。

金利が引き下がると利率も低下していくのでドル建て保険の旨みも薄れていきます。

そしてドル建てでの運用(保険商品に限らず、株や債券も同じです)は為替レートの影響もあります。

1ドル=138円で買ったドル建て保険が10年後何円になっているのか?

こればっかりはその時にならないと分かりません。

購入時より円高だった場合は、高金利の外貨の定期預金などで運用し、円への両替は切羽詰まった場合以外は戻さないことです。

ドル建て保険のデメリット

・購入時の初期費用がかかる

→商品や満期までの期間にもよりますが、1%〜10%と幅があります。

今回加入した商品は5%でした。比較した商品は10%だったので各社色々あります。

手数料は、どの商品でも必ずかかってきますが、費用以上のリターンがあれば問題ありません。

・実際の利回りを公表している商品が少ない

積立利率=実際の利回りではありません。

保険会社の手数料が引かれるので、積立利率ー手数料=実際の利回りとなります。

積立利率が4%でも、実際に支払った保険料x4%が複利で増えていくわけではないです。

変額保険のように株式での運用利回りを混ぜているドル建て保険の場合も、利率が固定されていません。

リターンも未知数だけどリスクも大きくなるので、ごちゃ混ぜのドル建て保険は仕組みを理解した人以外はやめておいた方がいいですね!

※この辺りは非常にややこしいので、分かりやすい商品内容(米国債で運用など)がおすすめです

ドル建て保険のメリット

・相続税や非課税枠など税制面での優遇

→保険商品の場合、契約者が亡くなられた時保険金の非課税枠があります。

500万円x法定相続人の数

→相続税はこちらを参考にどうぞ

・満期解約、途中解約(5年以上)での一時所得扱い

総収入金額 – 収入を得るために支出した金額(注) – 特別控除額(最高50万円) = 一時所得の金額

株や、投資信託、債券商品では毎年配当金や分配金を受け取る場合、約20%が引かれます。

・保険料控除を申請できる

→今回は一時払いなので初年度のみですが、会社員で年末調整する場合は保険料控除(一般)に記入することで所得税、住民税が少し戻ってきます。

為替レートはメリットにもデメリットにもなるので、今回は考慮しません。

純粋に年間何%の利回りがあるか?に焦点を当てています。

ドル建て保険の運用例

ドル建て保険と言っても、本当にたくさんのプランがあります。

その中でも分かりやすい仕組みがおすすめです。

例えば、

積立利率以外にも、実質利回りをパンフレットに公表している

→保険会社の手数料引かれている利回りなので、年間何%で運用出来ているのか分かりやすいですよね。

積立利率=4.1%

実質利回り=3.6%

満期までの期間は10年とする。

保険金額は300万円をドル建てで一括払いする→ドルだと約22,000USD。

円換算だと、300万円✕3.6%=約10万円ちょっと・・・10年後は約100万増えて満期解約となる。

実際はドル建てだから22,000ドルが、32,000USDというパンフレットの試算

返還率(返戻率)は10年で140%超です。

利率を固定した商品だと、満期で受け取る金額は確定しているので、後は為替のレート次第で円にするか、ドルのまま持つかはその時に選択できる。

※指標金利が低下すると、債券価格が上がり解約返戻金も上がるが、ややこしいのでここでは割愛します。

どちらにしても保険商品で運用するには保険販売員を利用しなければなりません。

【プロモーション】

結論

ドル建て保険でも、本当にいろんな商品があります。

そして二年前(2020年頃)にボコボコに叩かれていた外貨建て保険(ドル建て保険)は確かに利率が低いので実質利回りはもっと低く最低の商品でした。

タイミングが一番悪かったと言えばそれまでですが結果論です。

では、いいタイミングとはいつなのか?

それは2022年末から2023年です。長くても今年いっぱいです。

保険商品は

保険の特徴(相続税対策や保険金受取人を指定したい場合など)をうまく活用することもできるので、ドル建て保険は要らない保険も確かにあるが、活用できる商品もあることを知ってもらえると嬉しいです。

実際に購入したプランがこちらになります。

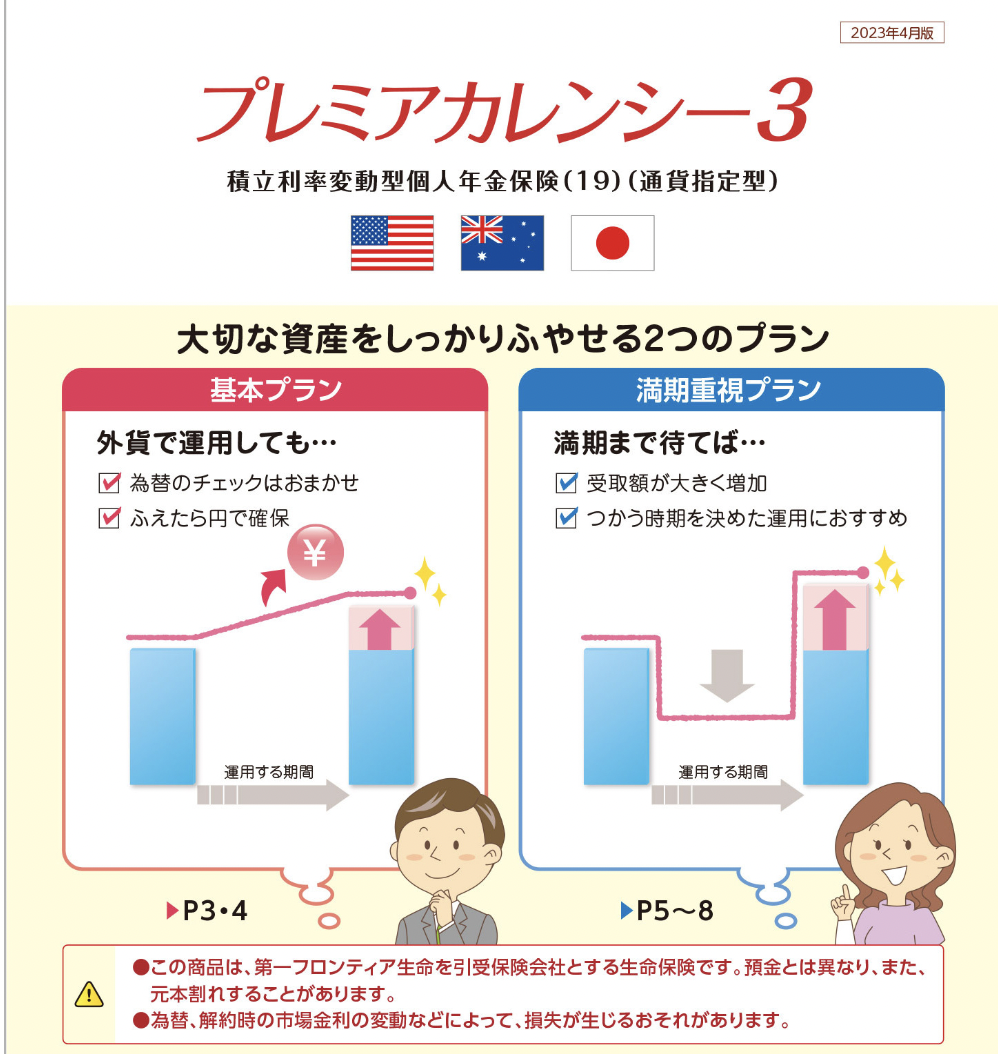

第一フロンティア生命『プレミアカレンシー3』の積立利率が4%以上の今は米ドル建て保険でも増えるタイミング

流れとしては以下のような保険販売員からシミュレーションを出してもらう。

設計書に納得であれば契約する。

【プロモーション】

これだけです。

新NISAなどで投資まではしたくないけれど、安定した利回りと今後の円安時代を見据えてドル建て資産形成をするには外貨建て保険の一括払いだと大きな損失にはならないと私は考えています。

コメント